图片来源于网络,如有侵权,请联系删除

图片来源于网络,如有侵权,请联系删除

来源:紫金天风期货研究所

核心观点:中性 伊朗部分装置回归叠加宏观市场情绪降温,本周甲醇价格高位回落,但整体仍处于震荡区间,主要考虑后期进口减量叠加国内逐渐限气的影响。供应方面,内地开工率维持偏高,气头开工率小幅回落,听闻11月底开始西南装置或陆续停车;海外开工回升,伊朗部分装置重启,另外非伊也有几套装置回归,12月进口预期仍减量,关注后续到港数据。需求整体表现弱稳定,下游前期补库后近期采购情绪稍回落,关注后续采购变化。短期甲醇价格受港口高库存压制,但供应减量预期对价格有所支撑,仍是弱现实和稍强预期的过度阶段,预计价格宽幅震荡,做多仍需等待港口兑现去库预期,激进操作可轻仓低位试多。

动力煤:中性 煤炭价格窄幅波动,煤炭库存进去快速累库,但日耗表现一般

国内供应:偏空 国内开工率仍偏高,但海外减量叠加国内限气日期临近,供应存在减量预期

进口:偏多 短期到港仍偏多,11月初伊朗装船较少,近期伊朗部分装置回归,关注近期装船的变化

下游需求:中性 烯烃需求和传统需求变化均不大,下游补库情绪降温

上游利润:偏多 煤炭价格走弱,煤制甲醇利润偏薄;天然气制甲醇装置利润维持偏弱

MTO利润:中性 MTO利润小幅回升,当前利润水平不算低

库存:偏空 港口库存上周继续累库,库存高位难去库;内地库存维持同比低位,内地压力暂不大

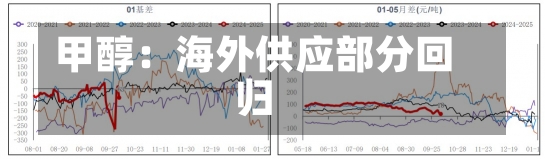

海外供应部分回归

开工率变动不大

截至11月7日当周,全国甲醇装置开工率75%,其中煤制甲醇装置开工率82.2%,焦炉气制甲醇装置开工率54.6%,天然气制甲醇装置开工率48.9%。

装置变动不大

上周国内装置变动不大,目前青海中浩、陕西黄陵、阳煤丰喜、山东荣信和泸天化等装置检修,听闻西南天然气制甲醇装置11月底-12月中旬附近逐渐停车检修。

海外部分装置重启

海外甲醇装置开工率小幅回升,主要由于非伊部分装置重启,包括委内瑞拉、文莱和新西兰三套装置,另外伊朗本周初有一套装置回归,另外一套装置提升负荷,后续关注伊朗装船进度。

煤炭库存大幅增加

煤炭价格维持窄幅波动,但港口库存近期明显累库,库存压力较大,国内煤炭日耗水平仍不高,旺季仍未到来。

上游利润变动不大

煤炭价格弱稳定,内地甲醇价格也窄幅波动,煤制甲醇装置利润周内维持低位震荡,天然气制甲醇装置利润维持偏弱焦炉气制甲醇装置利润表现相对较好但仍弱于往年。截至11月8日,内蒙煤制利润-344.6元/吨,西南天然气制利润-180元/吨,河北焦炉气制利润245元/吨。

需求变动不大

烯烃开工持稳

上周MTO开工率窄幅波动,截至11月7日当周MTO开工率84.8%,外采甲醇制烯烃装置开工率83.2%。

烯烃工厂利润变动不大,当前利润水平仍处于年内相对较好的水平。

MTO装置变动不大

周内MTO装置变动不大,目前中原石化、山东联泓、诚志二期等装置运行负荷不高,青海盐湖装置仍在停车。

传统下游综合开工率小幅回落

传统下游综合开工率小幅回落,周内甲醛、醋酸、MTBE等下游开工率回落。当前传统下游利润处于近年来同期低位,反映终端市场需求表现较弱。

下游采购量回升

烯烃企业周度采购量和传统下游企业周度采购量均回落,前期低价采购后近期补库需求暂缓,短期预计烯烃采购仍呈现脉冲式,关注传统下游采购情况。

订单表现回升

周内待发订单量和新签约订单量均回升,主要西北地区订单量回升明显,西南和华中订单小幅增加。

港口库存高位难去

港口可流通库存继续攀高

上周港口库存120.9(+1.4)万吨,港口可流通库存68.2万吨,港口继续小幅累库,但可流通库存增加明显,港口短期预计仍维持高库存,明显去库或到12月以后。

内地企业库存继续小幅去库,当前处于近年同期低点,内地压力仍不大。

下游采购情绪一般

上周MTO样本企业库存转为去库,烯烃主动备货意愿仍不强。传统下游厂家原料库存变动不大,前期集中补库后近期采购放缓。下游整体的采购情绪一般。

到港压力不减

预计11月8日至11月24日中国进口船货到港量在72.3万吨-74万吨(按照固定船期正常到港的情况下),其中江苏预估进口船货到港量在33.8万吨-34万吨,华南预估4.1万吨-5万吨,浙江预估34.4万-35万吨,短期到港仍较多。

上周伊朗装船速度放缓,但近期部分装置回归后有增量,但12月进口预期仍下调。

基差月差表现偏弱

基差月差窄幅波动

华东01基差偏弱,港口库存高位难销导致现货价格维持偏弱,基差短期预计维持弱势。

1-5月差短期预计震荡,向下空间或不大,主要考虑12月进口减量预期对价格有所支撑,向上受港口高库存的影响,短期预计价差维持弱势震荡。

PP/L-3MA跌后反弹

PP/L-3MA价差上周下跌,主要由于宏观预期叠加海外装置停车导致甲醇价格表现稍强,但本周价差反弹,伊朗装置部分回归且宏观情绪降温,甲醇回归高库存的现实,但PP/塑料由于投产不及预期叠加检修偏弱,部分区域表现偏紧,价格相对甲醇偏强。从预期看,甲醇进口大概率减量,而PP/PE仍有投产预期,关注价差的高位做缩。

平衡表

甲醇月度平衡表

还木有评论哦,快来抢沙发吧~