得益于三季度末资本市场上涨,近期上市险企披露的2024年三季报显示,受投资收益大增影响,多家寿险公司业绩表现亮眼,寿险“龙头”中国人寿,前三季度累计实现归母净利润1045.23亿元,同比大增173.9%。

图片来源于网络,如有侵权,请联系删除

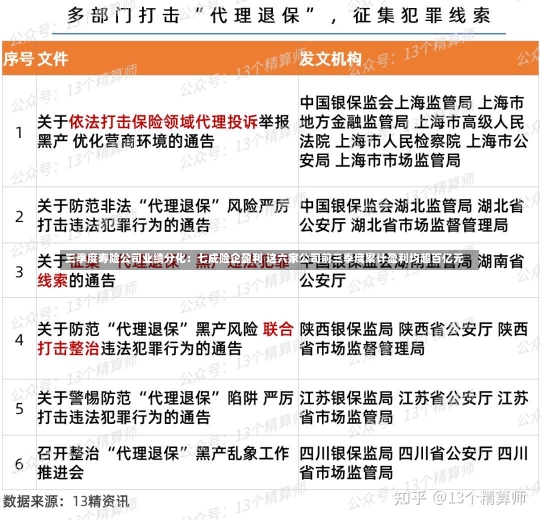

从寿险业整体而言,三季度业绩表现如何呢?70余家寿险公司近期披露了三季度盈利等经营数据,根据投保排排网统计的数据,2024年三季度,寿险公司整体净利润约1400亿元,同比大增10倍,约占到前三季度累计净利润的一半。

图片来源于网络,如有侵权,请联系删除

具体而言,三季度寿险公司业绩呈分化态势:约七成险企实现盈利,三季度业绩大增带动前三季度净利润向好,从累计数据看,前三季度超过六成险企盈利,有六家头部公司净利润超过百亿元。受折现率下行等因素影响,一些中小公司仍陷于亏损之中。

上市险企三季报业绩亮眼,2024年前三季度,六家寿险公司净利润超过百亿元,分别是中国人寿、平安寿险、太保寿险、新华保险、太平人寿和中邮人寿。其中,“龙头”中国人寿实现归母净利润1045.23亿元,同比增长173.9%;平安寿险紧随其后,前三季度实现归母净利润超800亿元。

对于前三季度业绩大增,多家险企在报告中指出主要原因在于“资本市场上涨影响”。中国人寿表示,2024年三季度股票市场低位震荡后快速反弹,公司总投资收益同比大幅提升。2024年前三季度,公司实现总投资收益2614.19亿元,同口径同比增长152.4%。新华保险也称,受资本市场上涨的影响,三季度投资业绩同比增加。

从已披露投资收益率数据看,2024年前三季度,新华保险年化总投资收益率为6.8%;年化综合投资收益率为8.1%,高于上年同期5.1个百分点;中国人寿实现总投资收益率为5.38%,净投资收益率为3.26%。此外,中国太保前三季度总投资收益率为4.7%,同比上升2.3个百分点;中国平安保险资金投资组合实现年化综合投资收益率5.0%,同比上升1.3个百分点。

头部险企的业绩改善背后,新业务价值增长也值得关注。从负债端来看,在经历了“报行合一”之后,行业实现降本增效。2024年前三季度,几家头部寿险公司新业务价值增长均实现了两位数的增长,反映出这些公司业务增长的潜力。2024年前三季度,中国平安的寿险及健康险业务新业务价值达351.60亿元,同比增长34.1%;太保寿险新业务价值142.38亿元,同比增长37.9%;中国人寿和新华保险的新业务价值分别同比增长25.1%、79.2%。

国泰君安非银金融团队认为,上市险企2024年三季度新业务价值增长提速,得益于客户集中购买储蓄险需求旺盛叠加去年低基数推动三季度新单高速增长,受产品定价利率下调,银保“报行合一”以及各家公司主动优化业务期限结构影响,价值率延续改善。

跻身净利润百亿规模的,还有去年同期亏损超百亿元的中邮人寿。2024年前三季度,中邮人寿实现净利润108.12亿元,2023年前三季度,该公司则是亏损103.75亿元。据悉,中邮人寿去年出现亏损主要是受准备金折现率和投资收益不及预期的影响。从最新的偿付能力报告数据可以看到,截至2024年前三季度末,公司投资收益率为3.8%,综合投资收益率为7.88%。

业内人士指出,较高的综合投资收益率,可能是权益资产公允价值波动带来的。自2023年以来,随着越来越多的险企转向新会计准则,在新准则下资产重新分类,从持有至到期调整到可供出售的金融资产,投资资产及其收益将更充分反映资本市场变化的影响,也使得净利润对金融资产价格变化的敏感度更高。

除了中邮人寿之外,多家银行系险企在今年提前执行新准则,以去年亏损的建信人寿为例,2024年前三季度公司净利润为17.77亿元,实现扭亏为盈。

此外,还有多家寿险公司今年前三季度投资收益表现突出,助力业绩扭亏。从投资收益率来看,中英人寿投资收益率为6.02%,综合投资收益率为10.35%,近三年平均综合投资收益率为5.46%。复星联合健康投资收益率为5.9%,综合投资收益率为11.79%,远超近三年平均综合投资收益率4.62%。

相比头部寿险公司业绩一致向好,中小寿险公司业绩分化明显,2024年前三季度,仍有近30家寿险公司亏损,其中,中信保诚人寿、泰康养老、光大永明人寿等多家公司亏损超过10亿元,此外,亏损幅度较大的寿险公司还包括北大方正人寿、英大人寿、华泰人寿、国华人寿等。

对于净利润减少,一些寿险公司在解释原因时称“主要受750日移动平均国债收益率曲线下行影响,增加计提准备金,导致利润减少”。

“这也是当下寿险业普遍面临的问题。”一位寿险公司精算人士对《每日经济新闻》记者表示,2021年下半年以来,利率中枢持续下行,这意味着三年平均利率惯性下,即便明年利率不再继续下降,评估利率还是会下降。在负债端对于长周期产品来说,需要计提大额会计准备金,从而侵蚀利润和偿付能力充足率。

上述业内人士还指出,随着利率的下降,客户更愿意保留旧的高利率定价的保单,这使得负债久期变得比预期的更长,导致资产负债不匹配的加剧,即利率风险的增加,这将进一步加剧中小公司偿付能力压力。据投保排排网统计的数据,与上年同期相比,约三成寿险公司出现综合偿付能力充足率下降。

各家寿险公司最新披露的偿付能力报告显示,华汇人寿、三峡人寿、北大方正人寿三家的最近一期偿付能力评级结果为C,为偿付能力不达标公司。从偿付能力定量指标看,瑞华健康、北大方正人寿、长生人寿的综合偿付能力充足率低于120%,接近监管红线。此外,还有合众人寿、和谐健康、昆仑健康、大家人寿、瑞众人寿等多家寿险公司未披露最新偿付能力报告。

“国内市场利率短期虽有修复,但长期仍将下行,缓释利差损风险势必需要较长的过程。”陆家嘴国泰人寿总精算师周浩波在近日受访时对《每日经济新闻》记者表示,在此背景下,依靠投资的利差以实现当期利润的经营思路将面临挑战,传统经营模式已无法适应新形势下的发展要求。

评论列表

灌水不是我的目的!https://www.telegramxp.com/

收藏了,很不错的内容!https://www.skypeis.com/